فلزات غیرآهنی و بازار در حال توسعه آنها

به گزارش میمتالز، نسبت تولیدات فلزات غیرآهنی به فلزات آهنی جهان در سال ۲۰۱۹ در حدود ۶ درصد برآورد میشود. اما تغییر پارادایمهای مختلف در جهان (به خصوص در دهه اخیر) توجه بیشتری را به این دسته از فلزات معطوف داشته است. به دلیل خواص مطلوب فلزات غیرآهنی از جمله وزن سبک (آلومینیوم)، رسانایی بالا (مس)، خواص غیرمغناطیسی یا مقاومت در برابر خوردگی (روی) کانونهای مصرف متنوعتر و بیشتری را همواره در اختیار گرفته است. فلزات غیرآهنی به دلیل استفاده از آنها در وسایل نقلیه الکتریکی و باتریهای آنها تقاضای زیادی در بازار بینالمللی در اختیار گرفته است. در حالیکه جهان به سمت انرژی پاکتر حرکت میکند، روند رشد تقاضای فلزات غیرآهنی میتواند سریعتر از قبل باشد.

انتظار میرود اندازه بازار جهانی فلزات غیرآهنی از ۱، ۲۱۶ میلیارد دلار در سال ۲۰۲۰ به ۱، ۲۶۳ میلیارد دلار در سال ۲۰۲۱ افزایش یابد. این رشد عمدتا به دلیل سازماندهی مجدد فعالیتهای شرکتها و بهبودی از تأثیر ویروس کرونا است، که قبلا به اقدامات محدودکننده شامل فاصلهگذاری اجتماعی، کار از راه دور و تعطیلی فعالیتهای تجاری منجر شده بود. برآوردها حاکی از رشد متوسط ۶ درصدی این بازار تا سال ۲۰۲۵ است.

آسیا و منطقه پاسیفیک بزرگترین منطقه در بازار جهانی فلزات غیرآهنی فرآوریشده محسوب میشوند که ۷۳ درصد از بازار را در سال ۲۰۲۰ به خود اختصاص داد. اروپای غربی دومین منطقه بزرگ بوده که ۱۰ درصد از بازار جهانی فلزات غیرآهنی فرآوریشده را به خود اختصاص داده است. عدم اطمینان از شرایط بازار جهانی (به خصوص با شیوع گسترده ویروس کرونا) تقاضای کامودیتیها و فلزات غیرآهنی را کاهش داد. این مسئله در سال ۲۰۲۱ به طور جدی بهبود یافته، اما همچنان در برخی محصولات معدنی زنجیره تامین آنها (به خصوص در تامین ماده اولیه) همچنان مشکلاتی جدی پابرجاست.

آلومینیوم

میزان تولید آلومینیوم اولیه در دهه گذشته روند شتابانی داشته و در بین فلزات غیرآهنی یکی از بالاترین نرخ رشد تولید را به خود اختصاص داده است. در سال ۲۰۲۰ بیش از ۶۵ میلیون تن آلومینیوم اولیه در جهان تولید شده که این میزان نسبت به سال ۲۰۱۹ بیش از ۷/ ۳ درصد رشد کرده است. متوسط رشد تولید آلومینیوم اولیه جهان طی دوره ۲۰۱۵ الی ۲۰۲۰ در حدود ۴/ ۲ درصد بوده است. چین با تولید ۳۷ میلیون تن آلومینیوم اولیه در سال ۲۰۲۰، پیشتاز تولید آلومینیوم در جهان است. با به بهره برداری رسیدن کامل واحد سالکو، ظرفیت تولید آلومینیوم اولیه ایران به حدود ۷۶۷ هزار تن خواهد رسید.

در سال ۲۰۲۱ قیمت آلومینیوم صعودی بوده و یکی از رکوردهای قیمتی را در این سال تجریه کردیم. این افزایش به دلیل کاهش عرضه در چین، هزینههای بالاتر مواد اولیه و کمبود انرژی بود. چین «سیاستهای دوگانه» را با هدف محدود کردن مصرف کلی انرژی معرفی کرده و این امر تولید برخی اسملترهای این کشور را کاهش داد. در خارج از چین، تولید نیز کاهش یافت - در هند، شرکتهای آلومینیومی با کمبود انرژی و افزایش مصرف انرژی ۵۰ درصدی در سال ۲۰۲۱ مواجه شدند. به علاوه افزایش تقاضا از دیگر عوامل اصلی افزایش قیمت است. کاهش موجودی آلومینیوم اولیه یکی دیگر از عوامل افزایش قیمت اخیر است. در طول بحران مالی جهانی بین اواسط سال ۲۰۰۷ و اوایل سال ۲۰۰۹، بیشتر ذخایر آلومینیوم اولیه LME در دیترویت (ایالات متحده) و بندر ویلسنگن هلند ذخیره شد. با این حال، همهگیری کرونا، نقشه ذخیرهسازی اولیه آلومینیوم را تغییر داده است. تقریبا ۹۰ درصد از موجودی انبارهای آلومینیوم اولیه LME در حال حاضر در مکانهای آسیایی هستند. به طور کلی، در سال ۲۰۲۱ تقاضای آلومینیوم جهانی (بدون در نظر گرفتن چین) در حدود ۱۴ درصد افزایش یافت. اما پیش بینی موسسه Fitch از افزایش تقاضای آلومینیوم در سال ۲۰۲۲ در حدود ۵/ ۴ درصد بوده، چراکه مشکلات تامین نیمه هادیها در نیمه ابتدای سال ۲۰۲۲ به پایان خواهد رسید. همچنین Wood Mackenzie پیش بینی نرخ رشد تقاضای ۶/ ۴ درصدی برای آلومینیوم محتمل دانسته و تقاضای بخش ساختوساز را محرک اصلی برای تقاضای آلومینیوم برمیشمارد.

با وجود رشد کمتر تقاضای آلومینیوم در سال ۲۰۲۲ به نسبت سال ۲۰۲۱، بازار جهانی در سال ۲۰۲۲ با کسری بیشتر آلومینیوم (در حدود ۲ میلیون تن) مواجه خواهد بود. افزایش هزینههای تامین برق که از سال ۲۰۲۱ گریبان واحدهای تولیدکننده آلومینیوم در جهان را گرفته، با شروع فصل گرما مجددا چالش جدی را برای اسملترهای جهانی به همراه خواهد داشت. پیش بینی میشود با افزایش هزینههای تامین انرژی، بیش از ۴۰۰ هزارتن از ظرفیت تولید آلومینیوم جهان با کاهش مواجه شود.

همانطور که اشاره شده ظرفیت اسمی تولید آلومینیوم اولیه کشور در سال ۱۴۰۰ در حدود ۷۶۷ هزارتن بوده و با وجود ظرفیت ۲۸۰ هزار تنی تولید آلومینا (آلومینای جاجرم)، همچنان اسملترهای ما به شدت به آلومینای وارداتی نیازمند هستند. مسئله تامین ماده اولیه، چالشهای تامین انرژی، مباحث بازار داخلی ایران و بسیاری دیگر از موارد دیگر در کنار شناسایی آرمانها و اهداف واقعی میانمدت و بلندمدت این صنعت در چارچوب مطالعات طرح جامع آلومینیوم کشور به محوریت ایمیدرو و با همکاری شرکت مهندسی بین المللی فولاد تکنیک تدوین شده است.

مس

تولید جهانی مس تصفیه شده در سال ۲۰۲۱ میلادی به بیش از ۲۶ میلیون تن رسید. چین همچنان پیشتاز تولید مس تصفیه شده در جهان محسوب میگردد. تولید چین در سال ۲۰۲۰ در حدود ۱۰ میلیون تن بوده و بعد از آن کشورهای شیلی و ژاپن با ۲/ ۲ و ۵/ ۱ میلیون تن قرار دارند. برآورد کارشناسان نشان از ثبات مصرف مس در سال ۲۰۲۲ به نسبت سال ۲۰۲۱ دارد و این مسئله فشار کمتر را به قیمتهای جهانی وارد میکند. با وجود اقدامات محرک مالی دولت چین پیش بینی میشود مصرف مس در این کشور در سال ۲۰۲۲ تنها یک درصد رشد را تجربه کند. متوسط قیمت مس در سال ۲۰۲۱ در حدود ۹، ۲۸۵ دلار بر تن بوده و برآورد میشود متوسط قیمت جهانی مس در سال ۲۰۲۲ به ۹، ۲۰۰ دلار بر تن کاهش یابد. کاهش قیمت مس در سال ۲۰۲۳ ادامه دار بوده و قیمت ۸، ۷۰۰ دلار بر تن برای این سال محتمل خواهد بود. با این وجود موسسه Fitch مازاد تقاضای جهانی مس را تا سال ۲۰۳۰ پیش بینی کرده است.

روی

در سه ماهه سوم ۲۰۲۱، تولید معادن روی جهان ۹/ ۰ درصد در مقایسه با سه ماهه سوم ۲۰۲۰ کاهش یافت، اما تولید سال ۲۰۲۱ به نسبت سال قبل تفاوت چندانی نداشته است. تولید معادن روی چین نیز در سه ماهه سوم ۲۰۲۱ در حدود ۸/ ۱ درصد کاهش یافته، اما پیشبینی میشود تولید معادن روی چین در سال ۲۰۲۱ به نسبت سال قبل در حدود ۲ درصد رشد را تجربه کند. تولید معدن کشور پرو نیز در سال ۲۰۲۱ کاهش یافته؛ چرا که دولت این کشور در حال بررسی تغییراتی در چارچوب استخراج معدن و همچنین قانون تعیین حق امتیاز برای عملیات معدنی است. به طور کلی، عرضه معادن روی جهانی در سال ۲۰۲۱ در حدود ۱۳ میلیون تن برآورد شده و پیش بینی میشود که با افزایش ظرفیت معدن جدید تا سال ۲۰۲۳ میزان تولید معادن روی جهان به ۲/ ۱۳ میلیون تن افزایش یابد. معادن کشورهای مکزیک، برزیل، قزاقستان و آفریقای جنوبی از بیشترین پتانسیل افزایش تولید بهره میگیرند. مصرف روی تصفیهشده جهانی در سه ماهه سوم ۲۰۲۱ نسبت به مدت مشابه سال قبل ۴/ ۵ درصد افزایش یافت. در همین دوره مصرف روی در چین نسبت به سال قبل ۶/ ۰ درصد کاهش یافت، در حالیکه مصرف کل سال ۲۰۲۱ این کشور به نسبت سال ۲۰ با افزایش ۱۲ درصدی همراه بوده است. تغییرات در مصرف روی به طور مشخص با چرخه تولید صنعتی جهانی و نیز با تولید فولاد (به دلیل نقش اصلی آن در گالوانیزه کردن فولاد) ارتباط داشته و هر دو این موارد در سال ۲۰۲۱ رشد داشته اند. فروش جهانی خودرو برای سه ماهه سوم ۲۰۲۱ با تداوم مشکلات زنجیره تامین ناشی از تأثیرات همهگیری کووید-۱۹، معادل ۱۵ درصد نسبت به سه ماهه دوم ۲۰۲۱ و ۱۶ درصد نسبت به سال قبل کاهش یافت. یکی از دلایل اصلی کاهش مصرف روی کاهش مصرف ورقهای گالونیزه خودرویی بوده است.

به طور کلی، مصرف جهانی روی در سال ۲۰۲۱ در حدود ۱/ ۱۴ میلیون تن بوده و پیش بینی میشود در سال ۲۰۳۰ شاهد مصرف ۴/ ۱۴ میلیون تنی روی در بازار جهانی باشیم. سیاستهای محرک مالی اقتصادهای بزرگ جهان در سالهای آتی از اصلیترین پیشرانهای توسعه مصرف روی به شمار میرود. تخمین زده میشود که قیمت در سال ۲۰۲۲ به حدود ۲، ۹۹۱ دلار در هر تن کاهش یابد. این قیمت برای سال ۲۰۲۳ به طور متوسط ۲، ۶۷۵ دلار بر تن ارزیابی شده است. در صورتیکه اختلال در عرضه انرژی تداوم پیدا کند، افزایش بیشتری را برای قیمت روی میتوان لحاظ کرد.

نیکل

تخمین زده میشود که تولید نیکل استخراج شده در جهان نسبت به سال قبل ۱۰ درصد افزایش یابد. به عبارت بهتر در سال ۲۰۲۱ نزدیک به ۷/ ۲ میلیون تن نیکل در جهان استخراج شده که مهمترین دلیل آن افزایش تولید کشور اندونزی بعد از محدودیتهای ویروس کرونا بوده است. در سه ماهه چهارم ۲۰۲۱، تولید معادن اندونزی ۹/ ۳ درصد نسبت به فصل قبل و ۲۹ درصد نسبت به مدت مشابه سال قبل افزایش یافت. با این حال، در برخی کشورهای تولیدکننده نیکل مانند برزیل و کانادا شاهد کاهش تولید به علل فشارهای محیط زیستی و اجتماعی هستیم. انتظار میرود تولید جهانی نیکل در سال ۲۰۲۲ به میزان ۷/ ۷ درصد و در سال ۲۰۲۳ به میزان ۳/ ۹ درصد افزایش یابد که عمدتا ناشی از افزایش تولید اندونزی است. با وجود محدودیتهای تامین انرژی، برآورد میشود که تقاضای جهانی نیکل به ۸/ ۲ میلیون تن در سال ۲۰۲۱ برسد که ۱۶ درصد بیشتر از سال ۲۰۲۰ است. انتظار میرود تقاضا همچنان به رشد خود ادامه دهد و به ۹/ ۲ میلیون تن در سال ۲۰۲۲ و ۱/ ۳ میلیون تن در سال ۲۰۲۳ برسد. در صورتیکه تقاضا و عرضه جهانی در شرایط تعادلی قرار گیرند، قیمت نیکل به حدود ۱۸، ۶۰۰ دلار در تن در سال ۲۰۲۲ و ۱۷، ۲۰۰ دلار در هر تن در سال ۲۰۲۳ کاهش مییابد. در سالیان اخیر افزایش تولید خودروهای الکتریکی و نیز افزایش تقاضا برای محصولات ضدزنگ از محرکهای اصلی تقاضا برای نیکل به شمار میروند.

امیررضا سلیمانی نسب مدیر پروژه طرح جامع آلومینیوم کشور

منبع: دنیای اقتصاد

حضور قدرتمند گروه فولاد مبارکه در هفدهمین نمایشگاه بینالمللی متالکس

اولویت اول ما، تامین مواد معدنی است/ طراحی بستههای اکتشافی برای اولین بار در کشور/ دولت حمایت یارانهای را از بخش زغال سنگ داشته باشد

برنامهریزی برای تولید حداکثری گاز در زمستان

در مسیر افزایش تولید و توسعه زیرساخت معادن، استوار هستیم

توسعه صنعت گوهرسنگها راهبردی برای اشتغالزایی، صادرات و هویتبخشی به گوهرسنگهای ایرانی

معاون نوآوری BHP آینده معدنکاری را بازطراحی میکند

با ساختار و نگاه سنتی امکان رقابت در عرصه بینالمللی دشوار خواهد بود/ در حوزه آموزش معدن بایستی علاوه بر مباحث تئوری به کسب تجربه نیز توجه شود

اثر تناقضات قانونی بر سودآوری معادن

قیمت طلا ۱۸ عیار - ۰۸ شهریور ۱۴۰۴

«حملونقل» و «بازیافت»، دو محور راهبردی تابآوری در صنعت فولاد

پیگیری ویژه وزارت صمت در تامین خودرو جانبازان/ هماهنگی مستقیم با دستگاههای اجرایی صورت گرفت

ثبت سفارش واردات خودروهای بالای ۲۵۰۰ سیسی از سر گرفته میشود/ ابلاغ تعرفه ۲۰ درصدی خودروهای اقتصادی به گمرک

مشکل امروز صنعت فولاد، نقدینگی است

تقدیر مدیرعامل بانک سپه کشور از مدیرعامل شرکت فولاد خوزستان

دیدار معاون منابع انسانی و امور اجتماعی شرکت فولاد خوزستان با فرمانده پدافند هوایی منطقه جنوب غرب کشور

صنعت فولاد در محاصره انرژی

بهمنی: صنعت نه رانتخوار انرژی است، نه مقصر بحران

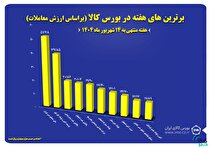

۱۰ شرکت برتر بورس کالا معرفی شدند

تحول در زنجیره فروش فولاد مبارکه

جهش هزینهها صنعت فولاد را تهدید میکند

۳ محور شکست شکنندگی در فولاد

جزئیات همایش تابآوری در زنجیره آهن و فولاد کشور/ مشروح سخنرانیها

اصفهان قلب تپنده فولاد ایران است/ بحران انرژی و کاهش بهرهوری صنعت به مرز هشدار رسیده است

کارنامه درخشان جهان فولاد سیرجان در پنجماهه نخست سال ۱۴۰۴

آغاز بارگیری بیش از ۸۳ هزار تن گندله آهن در بندر شهید رجایی

نبرد غولهای فولادی/ چادرملو بالاتر از کاوه و فخوز

بازگشت شاخص کل به کانال ۲.۵ میلیون/ وضعیت بازار ارز و طلا و ارتباط آن با بورس

نقدینگی جامعه از مسیر گواهی سپرده کالایی راهی تولید میشود/ بورس کالا میتواند به هاب بزرگ منطقه تبدیل شود