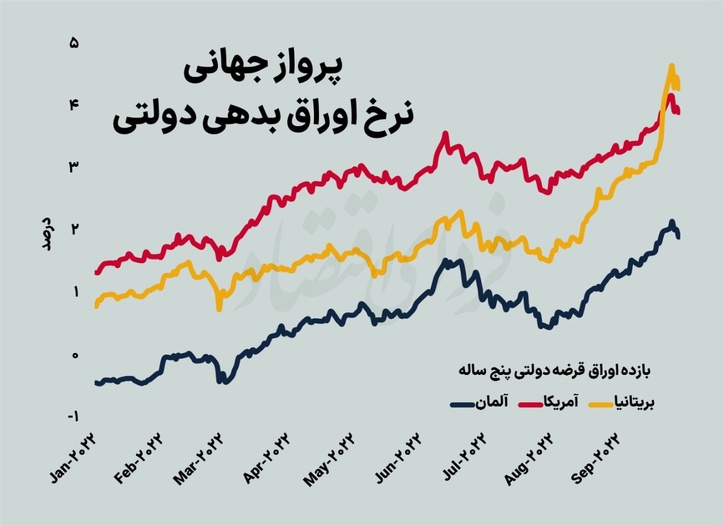

پرواز جهانی نرخ اوراق بدهی دولتی

به گزارش میمتالز، بازارهای مالی جهان دردناکترین تعدیل خود را از زمان بحران مالی جهانی تجربه میکنند. در انطباق با چشمانداز نرخهای بهره بالاتر آمریکا برای مقابله با اژدهای تورم، بازدهی ۱۰ ساله اوراق خزانهداری، این هفته برای مدت کوتاهی به ۴ درصد رسید که بالاترین سطح از سال ۲۰۱۰ بود. بورسهای جهانی با فشار فروش مصاعفی مواجه شده و آنگونه که آمارها نشان میدهد پرتفوی اوراق قرضه امسال ۲۱ درصد از دست داده است.

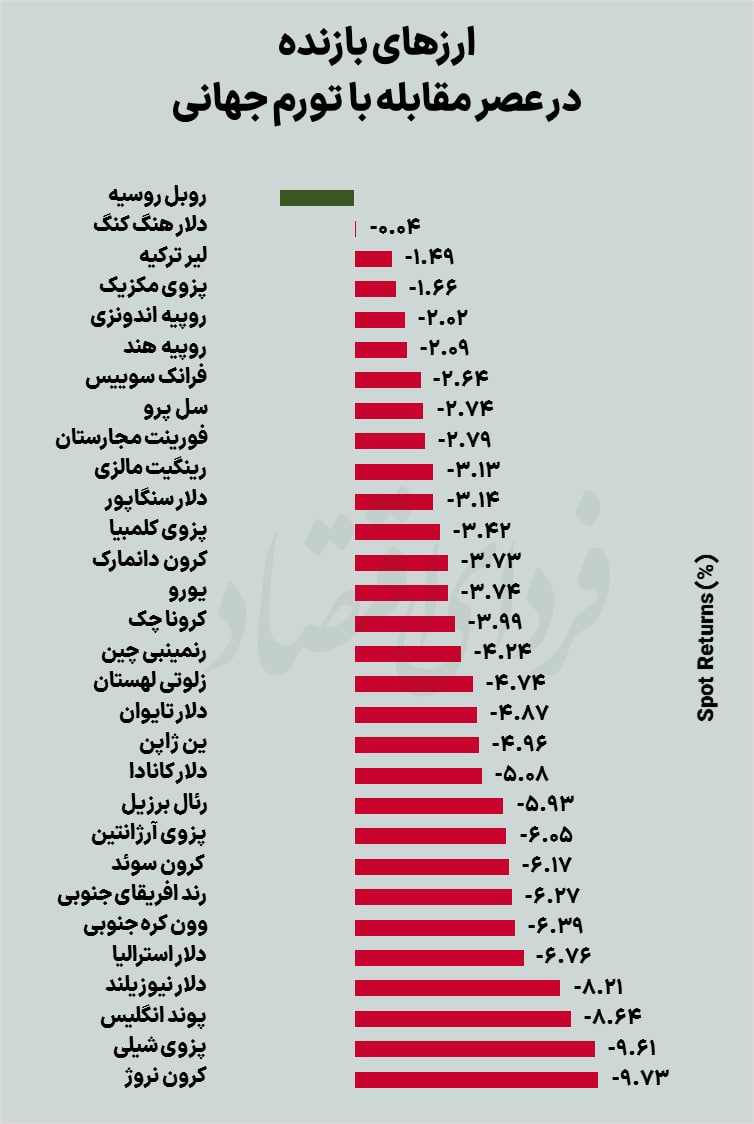

اکونومیست نوشت به نظر دلار در حال خرد کردن همه کسانی است که میآیند. شاخص دلار آمریکا از اواسط ماه آگوست بر اساس وزن تجاری ۵.۵ درصد افزایش ارتفاع داده است. بخشی از این مهم به افزایش نرخ بهره از سوی فدرال رزرو بازمیگردد و مهمتر آنکه سرمایهگذاران از ریسک دوری میکنند.

در سراسر آسیا، دولتها برای ایستادگی در برابر کاهش ارزش پول خود، وارد عمل شدهاند. در اروپا، بریتانیا با در پیش گرفتن سیاستهای مالی جسورانهای، آتش را شعلهورتر کرده و باعث از دست رفتن اعتماد سرمایهگذاران شده است؛ و حالا با افزایش بازده اوراق قرضه، وضعیت اقتصادهای بدهکار منطقه یورو شکنندهتر از زمان بحران بدهیهای دولتی در یک دهه پیش به نظر میرسد.

اما علت اصلی این آشفتگی، مبارزه فدرال رزرو با اژدهای تورم است. از آنجایی که فدرال رزرو موفق به کنترل رشد قیمتها در سال ۲۰۲۱ نشد، حالا با شدت بیشتری سیاستهای خود را دنبال میکند. بانک مرکزی انتظار دارد که نرخ وجوه فدرال (FFR) را تا پایان سال به ۴.۵ درصد افزایش دهد. در این میان هزینه وام مسکن ۳۰ ساله در آمریکا نزدیک به ۷ درصد است.

بازده اوراق قرضه بنجل (Junk Bonds) در حال حاضر بیش از ۹ درصد است که باعث راکد شدن انتشار بدهیهای جدید شده است. حالا بانکدارانی که در زمان پایین بودن نرخ، خریدهای اهرمی را پذیرفته بودند، ناگهان صدها میلیون دلار خود را در وضعیت قرمز میبینند. صندوقهای بازنشستگی نیز که در زمان نرخهای پایینتر برای کسب بازدهی بالاتر، از داراییهای خصوصی غیرشفاف استفاده میکردند، اکنون باید با کاهش ارزش سرمایهگذاریهای پرخطر، زیان خود را جبران کنند.

اما این وضعیت تنها مختص ایالات متحده نیست. در خارج از آمریکا اثرات مالی انقباض پولی فدرال رزرو بسیار شدید بوده است. افزایش قیمت دلار برای واردکنندگان انرژی که پیشتر نیز با هزینههای بالا دست و پنجه نرم میکردند، در حال حاضر دردناک است.

یوان چین در معاملات ۲۸ سپتامبر در برابر دلار آمریکا سقوط کرد و معاملات فراساحلی تحت فشار انتظارات برای افزایش بیشتر نرخ بهره توسط بانک مرکزی ایالات متحده به پایینترین حد خود رسید. هند، تایلند و سنگاپور برای حمایت از ارزهای خود، در بازارهای مالی مداخله کردهاند.

بر اساس گزارش بانک جی پی مورگان چیس، به استثنای چین، ذخایر ارزی در بازارهای نوظهور در سال گذشته بیش از ۲۰۰ میلیارد دلار کاهش یافته است که سریعترین سقوط در دو دهه اخیر به شمار میرود.

اقتصادهای پیشرفته معمولاً میتوانند قدرتگیری دلار را تحمل کنند. با این حال آنها نیز این روزها نشانههای بیشتری از نگرانی را نشان میدهند. به طوری که بازندهترین ارزها در سال ۲۰۲۲ و در عصر مقابله با تورم جهانی از آن کشورهای ثروتمند هستند.

سوئد در ۲۰ سپتامبر نرخها را یک واحد درصد افزایش داد، اما همچنان شاهد کاهش ارزش پول خود در برابر دلار بود. در بریتانیا افزایش بازده بدهیهای دولتی نتوانسته است سرمایه خارجی زیادی را جذب کند.

بانک کره ذخایر ارزی را به صندوق بازنشستگی ملی وام میدهد تا دلار کمتری در بازار آزاد خریداری کند. در ژاپن، با وجود تصمیم ظاهرا قاطعانه بانک مرکزی برای پایین نگهداشتن نرخ بهره، دولت برای اولین بار در این قرن برای خرید ین مداخله کرده است.

بخشی از توضیح این فشار بر ارز اقتصادهای پیشرفته این است که بسیاری از بانکهای مرکزی تاکنون نتوانستهاند همگام با انقباضات فدرال رزرو حرکت کنند. اما در این خصوص یک دلیل خوب وجود دارد؛ اقتصاد آنها ضعیفتر است. بحران انرژی به نظر اروپا را وارد رکود خواهد کرد. کره جنوبی و ژاپن نیز از تأثیرات منفی رکود اقتصادی در چین که ناشی از بحران مسکن و سیاست کووید صفر در این کشور است، رنج میبرند.

یک دلار قوی، در واقع، مشکل تورم داخلی آمریکا را به اقتصادهای ضعیفتر تحمیل میکند. آنها میتوانند با افزایش نرخها مطابق با فدرال رزرو، از ارزهای خود حمایت کنند، اما فقط به قیمت رشد حتی پایینتر.

در بریتانیا، بازارها انتظار دارند که بانک انگلستان بالاترین نرخ را در میان اقتصادهای ثروتمند بزرگ در سال آینده تعیین کند، اما پوند نیز به همان میزان کاهش یافته است. اگر بانک از افزایش نرخ بهره پیروی کند، بازار مسکن ممکن است سقوط کند.

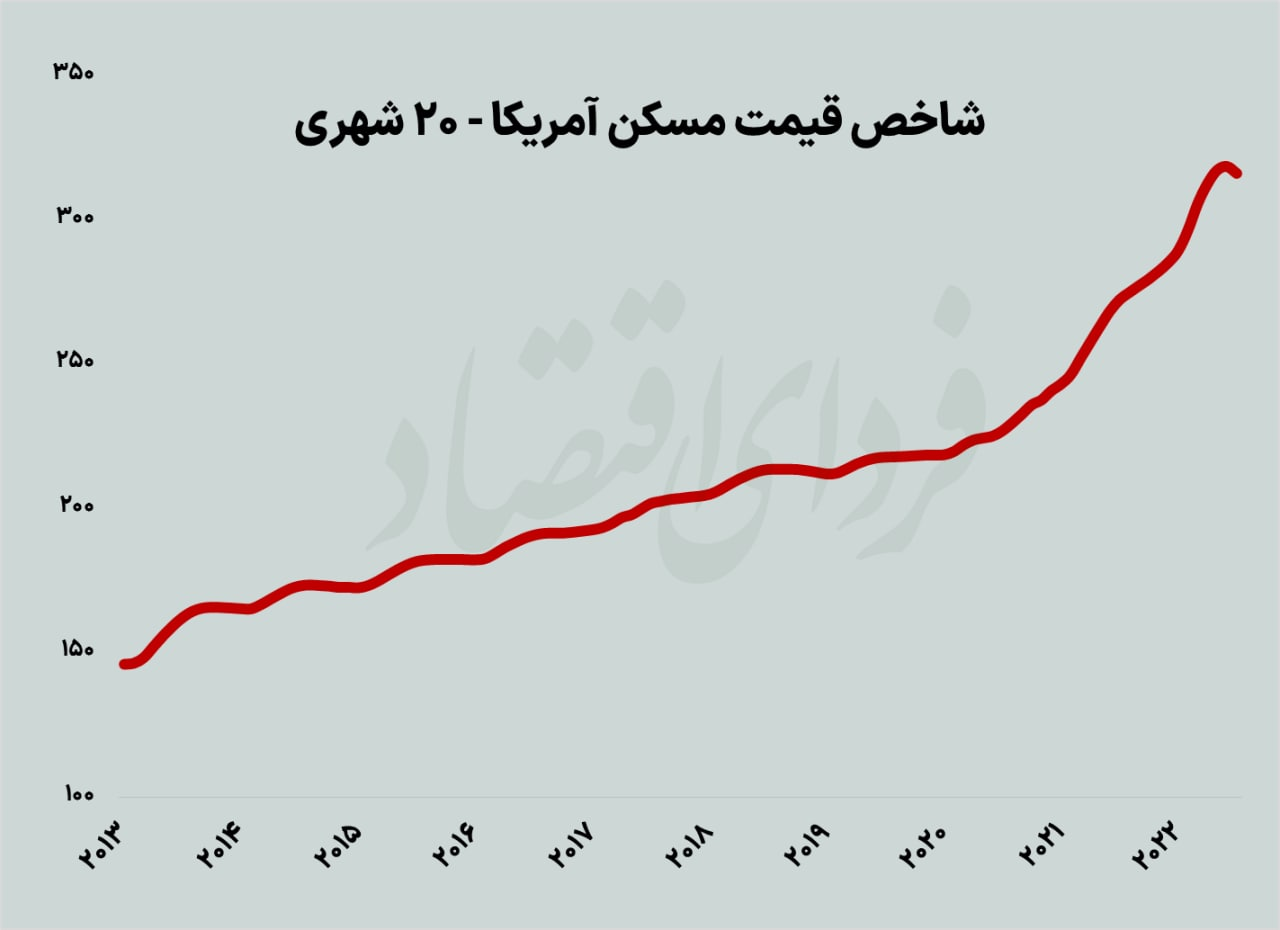

حتی اقتصاد آمریکا که امسال در برابر بادهای مخالف مقاوم بوده است، بعید است که از طریق شوک نرخ بهره به همان شدتی که اکنون با آن مواجه است به رشد خود ادامه دهد. قیمت مسکن در این کشور در حال کاهش است، بانکها کارکنان خود را اخراج میکنند و فدرال اکسپرس و فورد، دو سرمایهگذار اقتصادی، هشدارهایی درباره سودآوری خود دادهاند. فقط مسئله زمان مطرح است قبل از اینکه نرخ بیکاری شروع به افزایش کند.

کاهش سرعت اقتصاد در نهایت برای بازگرداندن ثبات قیمتها ضروری است. برای فدرال رزرو دیوانگی است که تورم سالانه ۸.۳ درصدی را تحمل کند که بیشتر آن نیز رشد داخلی است. اما نرخهای بالاتر میتواند به اقتصاد واقعی آسیب برساند. بازارهای مالی جهان نیز به تازگی متوجه این موضوع شدهاند.

منبع: فردای اقتصاد

حضور قدرتمند گروه فولاد مبارکه در هفدهمین نمایشگاه بینالمللی متالکس

اولویت اول ما، تامین مواد معدنی است/ طراحی بستههای اکتشافی برای اولین بار در کشور/ دولت حمایت یارانهای را از بخش زغال سنگ داشته باشد

برنامهریزی برای تولید حداکثری گاز در زمستان

در مسیر افزایش تولید و توسعه زیرساخت معادن، استوار هستیم

توسعه صنعت گوهرسنگها راهبردی برای اشتغالزایی، صادرات و هویتبخشی به گوهرسنگهای ایرانی

معاون نوآوری BHP آینده معدنکاری را بازطراحی میکند

با ساختار و نگاه سنتی امکان رقابت در عرصه بینالمللی دشوار خواهد بود/ در حوزه آموزش معدن بایستی علاوه بر مباحث تئوری به کسب تجربه نیز توجه شود

اثر تناقضات قانونی بر سودآوری معادن

قیمت طلا ۱۸ عیار - ۰۸ شهریور ۱۴۰۴

نقش اوراق قرضه اقلیمی در گذار منصفانه و پایدار صنایع سنگین؛ تمرکز بر صنعت فولاد

انرژی جهان در دوراهی: عطش سیریناپذیر در برابر طلوع سبز

حرکت در مسیر کاهش هزینههای تولید و افزایش کیفیت فولاد خام

کاهش قیمت بیلت در آسیا به دلیل افت پیشنهادات

افزایش قیمت بیلت در چین

افزایش قیمت میلگرد چین به دلیل هزینههای تولید بالاتر

ایجاد ظرفیت تخلیه ۴ میلیون تن کنسانتره آهن در فولاد مبارکه

به صفر رسیدن توقفات بوجی دیفرانسیل حمل کویل و صرفهجویی اقتصادی ۸۰۰ میلیارد ریالی در واحد باکسآنیلینگ

کاهش قیمت مقاطع داخلی ترکیه

افزایش قیمت ورق گرم چین با وجود کاهش تقاضا

جهش هزینهها صنعت فولاد را تهدید میکند

۳ محور شکست شکنندگی در فولاد

جزئیات همایش تابآوری در زنجیره آهن و فولاد کشور/ مشروح سخنرانیها

اصفهان قلب تپنده فولاد ایران است/ بحران انرژی و کاهش بهرهوری صنعت به مرز هشدار رسیده است

کارنامه درخشان جهان فولاد سیرجان در پنجماهه نخست سال ۱۴۰۴

آغاز بارگیری بیش از ۸۳ هزار تن گندله آهن در بندر شهید رجایی

نبرد غولهای فولادی/ چادرملو بالاتر از کاوه و فخوز

بازگشت شاخص کل به کانال ۲.۵ میلیون/ وضعیت بازار ارز و طلا و ارتباط آن با بورس

نقدینگی جامعه از مسیر گواهی سپرده کالایی راهی تولید میشود/ بورس کالا میتواند به هاب بزرگ منطقه تبدیل شود