چادرملو؛ صنعتی بزرگ در دل کویر

به گزارش میمتالز، در حال حاضر شرکت گروه مدیریت سرمایهگذاری امید (وامید) به عنوان یکی از زیرمجموعههای بانک سپه، سهامدار عمده شرکت است. شرکت معدنی و صنعتی چادرملو با سرمایه ۵۵.۵۰۰ میلیارد ریالی و ارزش بازار بالغ بر ۱.۳۰۰ هزار میلیارد ریالی جزو ۱۰ شرکت بزرگ بازار سرمایه ایران است. این شرکت جزو معدود شرکتهای فعال در صنعت سنگ آهن است که از اول زنجیره یعنی برداشت سنگآهن از معدن تا پایان زنجیره یعنی تولید شمش فولادی را کامل پوشش میدهد. از سرمایهگذاریهای مهم شرکت میتوان به آهن و فولاد ارفع (ارفع) با ظرفیت تولید ۸۰۰ هزار تن شمش فولاد و همچنین شرکتهای آهن و فولاد غدیر ایرانیان با ظرفیت تولید ۸۰۰ هزار تن آهن اسفنجی، صنایع آهن و فولاد سرمد ابر کوه و فولاد شاهرود اشاره کرد.

صنعت سنگ آهن

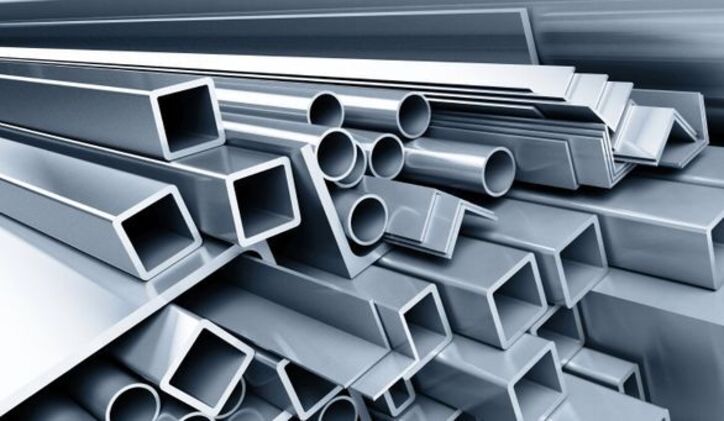

سنگآهن عنصری فلزی است و ۵ درصد از پوسته زمین را دربرگرفته است. سنگآهن ماده اولیه تولید فولاد اسـت. ۹۸ درصد سنگآهن استخراجشده در سطح جهان برای تولید فولاد بهکار میرود. صنایع خـودرو و ساختوساز، بخشهای اصلی مصرفکننده فولاد هستند و در نتیجه میزان تقاضای فولاد این بخشهـا بر تقاضا و قیمت سنگآهن تاثیرگذار است. استرالیا بزرگترین کشور تولیدکننده سنگآهن در دنیا است. ایران با تولید سالانه حدود ۷۰ میلیون تن سنگآهن در بین پانزده کشور اول دنیا قرار دارد. مهمترین شرکتهای تولیدکننده سنگآهن در ایران شرکتهای معدنی و صنعتی گل گهر (کگل)، معدنی و صنعتی چادرملو (کچاد) و سنگآهن گهر زمین (کگهر) هستند. بعد از استخراج سنگآهن، کنسانتره سنگآهن که از تغلیظ سنگآهن بهدست میآید، قرار دارد. مهمترین شرکتهای کنسانترهسازی کشور شرکتهای معدنی و صنعتی گل گهر با ظرفیت ۵/ ۱۲ میلیون تن، معدنی و صنعتی چادرملو با ظرفیت ۸ میلیون تن و سنگآهن گهر زمین با ظرفیت ۴ میلیون تن هستند. بعد از تولید کنسانتره سنگآهن، گندلهسازی است که شرکت معدنی و صنعتی گل گهر با ظرفیت ۱۰ میلیون تن بزرگترین تولیدکننده گندله در ایران است. برای ادامه فرآیند تولید فولاد از دو روش کورهبلند و قوسالکتریکی میتوان استفاده کرد. در ایران به دلیل فراوانی و ارزانی انرژی (گاز و برق) بیشترین تولید فولاد از روش قوس الکتریکی است. در روش قوس الکتریکی، مرحله بعد از گندله، آهناسفنجی، شمش فولادی و بعد از آن مقاطع فولادی است. در روش قوس الکتریکی ضریب تبدیل آهناسفنجی به شمش ۱۴/ ۱ است یعنی به ازای هر تن تولید فولاد به طور متوسط به ۱۴/ ۱ تن آهناسفنجی نیاز است. به همین ترتیب ضریب تبدیل گندله به آهناسفنجی ۴۶/ ۱، کنسانتره به گندله یک و سنگآهن به کنسانتره ۵۴/ ۱ است.

وضعیت عملیاتی شرکت

خط تولید فولاد شرکت معدنی و صنعتی چادرملو در سال ۱۳۹۶ و خط آهن اسفنجی در سال ۱۳۹۷ به بهرهبرداری رسید که با بهرهبرداری از این خطوط شرکت در زنجیره تولید فولاد به خودکفایی رسید. در حال حاضر ظرفیت اسمی تولید کنسانتره، گندله، آهن اسفنجی و شمش شرکت به ترتیب برابر با ۸، ۵/ ۳، ۵/ ۱ و یکمیلیون تن است.

در بخش فروش شرکت، کنسانتره سنگآهن و فولاد با سهم ۷۵ درصدی از مبلغ فروش مهمترین محصولات شرکت هستند. نرخ کنسانتره، گندله و آهناسفنجی بر مبنای نرخ شمش فولاد خوزستان تعیین و نرخ این محصول هم بر اساس نرخ جهانی با لحاظ درصدی تخفیف محاسبه میشود.

بهای تمام شده شرکت از مواد اولیه (شامل هزینه استخراج سنگآهن از معدن و خرید سنگآهن)، سربار (شامل هزینه مواد غیرمستقیم، انرژی و استهلاک و...)، حقوق و دستمزد و حقانتفاع پروانه بهرهبرداری از معدن تشکیل شده است. شرکت، سنگآهن مورد نیاز خود را از معادن تحت مالکیت خود استخراج میکند. ذخایر معادن فعلی شرکت رو به اتمام است و در همین راستا شرکت در سنوات گذشته برای تامین سنگآهن خود توانست مجوز اکتشاف محدوده آنومالی ۱۹D را کسب کند. ذخایر احتمالی این معدن در حدود ۱۰۰ میلیون تن است که در صورت بهرهبرداری از آن میتواند سنگآهن مورد نیاز شرکت را برای چند سال تضمین کند. در صورت بهرهبرداری از معدن جدید هزینه باطلهبرداری و انتقال سنگآهن به هزینههای شرکت اضافه میشود. در کنار اکتشاف معدن، شرکت با سایر تامینکنندگان سنگآهن هم صحبت کرده و در سال گذشته هم بخشی از سنگآهن مورد نیاز خود را از سایرین خریداری کرده است. در صورت خرید سنگآهن از سایرین، شرکت دیگر هزینه حقانتفاع (حق بهرهبرداری از معدن) ندارد؛ اما در عوض هزینه خرید و حملونقل شرکت افزایش مییابد. مواد غیرمستقیم مصرفی شرکت هم بیشتر مربوط به الکترودهای گرافیتی و فروآلیاژهایی است که در تولید شمش کاربرد دارند و اکثرا وارادتی هستند و با نرخ دلار رابطه مستقیم دارند.

نرخ جهانی و داخلی محصولات

سیاستهای کاهش آلودگی در چین به عنوان بزرگترین تولیدکننده فولاد جهان، باعث کاهش عرضه فولاد در بازارهای جهانی شده که این مهم دلیل رشد قیمت این محصول شده است. از سوی دیگر کشف و تزریق واکسن کرونا باعث از سرگیری فعالیت شرکتهای تولیدکننده شده است که این عامل طرف تقاضا مواد اولیه را تقویت کرده و باعث افزایش بیشتر قیمت فولاد و زنجیره آن شده است و با توجه به تزریق پول و سیاستهای انبساطی بانکهای مرکزی کشورهای جهان که باعث ایجاد چشم انداز تورمی شده انتظار میرود در دوره بلندمدت رشد نرخ فولاد ادامه داشته باشد و از سقفهای قیمتی قبل از بحران سال ۲۰۰۸ میلادی نیز فراتر رود.

از سوی دیگر وزرات صنعت، معدن وتجارت برای سامان بخشیدن به بازار فولاد در سنوات گذشته نرخ کنسانتره، گندله و آهناسفنجی را به ترتیب ۵/ ۱۶، ۵/ ۲۳ و ۵۰ درصد نرخ شمش فولاد خوزستان تعیین کرده بود. با رشد نرخهای جهانی، اختلاف نرخ داخلی مواد میانی با نرخ جهانی آنها افزایش یافت؛ بهطوریکه صادرات این مواد نسبت به فروش داخلی برای شرکتهای تولیدکننده مزیت داشته باشد تا در همین راستا شرکتهای تولیدکننده درخواست افزایش نرخها را داشته باشند. پیشبینیها حاکی از افزایش نسبتها به ترتیب به ۲۱ درصد برای کنسانتره سنگآهن، ۲۸ درصد برای گندله و ۶۰ درصد برای آهناسفنجی است و، چون شرکت معدنی و صنعتی چادرملو در تمام زنجیره فعالیت میکند، افزایش این ضرایب برای شرکت یک مزیت حساب میشود و میتواند موجب افزایش درآمد شرکت شود.

نتیجهگیری و جمعبندی

انتظار میرود که نرخهای فعلی شمش فولاد با توجه به محدودیتهای تولید در چین، سیاست انبساطی بانکهای دنیا و برگشت تدریجی اقتصاد به زمان قبل از کرونا در بلندمدت نیز پایدار باشد که این امر باعث میشود شرکتهای فعال در این صنعت رشد سودآوری مناسبی داشته باشند؛ بنابراین میتوان سرمایهگذاری در شرکت معدنی و صنعتی چادرملو را به عنوان یک سرمایهگذاری کمریسک و بلندمدت بررسی کرد. همچنین با توجه به روند تولید سالانه شرکت و نرخهای جهانی پیشبینی میشود شرکت معدنی و صنعتی چادرملو برای سال مالی ۱۴۰۰ حدود ۴۲۸.۹۲۹ میلیارد ریال فروش و ۲۴۱.۲۰۴ میلیارد ریال سود (سود هر سهم ۴.۳۰۰ ریال) شناسایی کند که نسبت قیمت به درآمد پیشرو (p/ e forward) شرکت برابر با ۵/ ۵ است.

فرهاد ترکستانی تحلیلگر شرکت سبدگردان کاریزما

منبع: دنیای اقتصاد

حضور قدرتمند گروه فولاد مبارکه در هفدهمین نمایشگاه بینالمللی متالکس

اولویت اول ما، تامین مواد معدنی است/ طراحی بستههای اکتشافی برای اولین بار در کشور/ دولت حمایت یارانهای را از بخش زغال سنگ داشته باشد

برنامهریزی برای تولید حداکثری گاز در زمستان

در مسیر افزایش تولید و توسعه زیرساخت معادن، استوار هستیم

توسعه صنعت گوهرسنگها راهبردی برای اشتغالزایی، صادرات و هویتبخشی به گوهرسنگهای ایرانی

معاون نوآوری BHP آینده معدنکاری را بازطراحی میکند

با ساختار و نگاه سنتی امکان رقابت در عرصه بینالمللی دشوار خواهد بود/ در حوزه آموزش معدن بایستی علاوه بر مباحث تئوری به کسب تجربه نیز توجه شود

اثر تناقضات قانونی بر سودآوری معادن

قیمت طلا ۱۸ عیار - ۰۸ شهریور ۱۴۰۴

آخرین وضعیت مشارکت «تجلی» در تولید ورقهای الکتریکی

معماری یک زنجیره پایدار: استراتژی، اجرا و نتیجه

«شاملا» فاتح مناقصه بزرگ کود سولفات پتاسیم گرانوله شد

اقتصاد انرژی فولاد: از بنبست سیاست دستوری تا نقشه راه سودآوری پایدار

تسریع تکمیل پروژههای ریلی کشور ضروری است

آینده فولاد: بازنگری استراتژیک در پازل انرژی کشور

هشدار توانیر به صنایع انرژیبر؛ تعهدات نیروگاهی در بنبست اجرا

تحلیل موانع و ریسکهای تجارت

آغاز پاکسازی آلودگی در میدانهای آبان و پایدار غرب

هشدار درباره سیاستگذاری نادرست قیمت انرژی

جهش هزینهها صنعت فولاد را تهدید میکند

۳ محور شکست شکنندگی در فولاد

جزئیات همایش تابآوری در زنجیره آهن و فولاد کشور/ مشروح سخنرانیها

اصفهان قلب تپنده فولاد ایران است/ بحران انرژی و کاهش بهرهوری صنعت به مرز هشدار رسیده است

کارنامه درخشان جهان فولاد سیرجان در پنجماهه نخست سال ۱۴۰۴

آغاز بارگیری بیش از ۸۳ هزار تن گندله آهن در بندر شهید رجایی

نبرد غولهای فولادی/ چادرملو بالاتر از کاوه و فخوز

بازگشت شاخص کل به کانال ۲.۵ میلیون/ وضعیت بازار ارز و طلا و ارتباط آن با بورس

نقدینگی جامعه از مسیر گواهی سپرده کالایی راهی تولید میشود/ بورس کالا میتواند به هاب بزرگ منطقه تبدیل شود