تحلیل بنیادی پتروشیمی خراسان

به گزارش می متالز، پتروشیمی خراسان علاوه بر اوره، کریستال ملامین نیز تولید می کند و بیش از 50 درصد آن را صادر میکند. فروش این محصول با حاشیه سود مناسب از مزیت های پتروشیمی خراسان نسبت به سایر اوره ساز ها می باشد. از دیگر مزیت های این پتروشیمی موقعیت جغرافیایی آن و نزدیکی به مرز ایران و افغانستان می باشد.

عمده ترین محصول این پتروشیمی اوره بوده که 40 درصد از آن را به سازمان حمایت 7 درصد را در داخل و 53 درصد را صادر می کند.

میانگین نرخ فروش اوره صادراتی در 5 ماه نخست 12 میلیون ریال بوده که در ماه مرداد به 15 میلیون ریال افزایش یافته است. دلیل رشد نرخ فروش اوره صادراتی در ماه مرداد این است که از نیمه دوم این ماه نرخ فروش با دلار 88000 ریال تسعیر شده است , و اوره به طور متوسط در ماه مرداد 230 دلار فروش رفته است. بدیهیست در ماه خرداد با لحاظ دلار ثانویه برای کل ماه، نرخ فروش فراتر از 15 میلیون ریال خواهد بود. میانگین نرخ فروش 5 ماهه اوره صنعتی داخلی 10 میلیون ریال بوده است که در صورت آزاد سازی نرخ فروش محصولات پتروشیمی در بورس کالا نرخ فروش این محصول افزایش خواهد یافت. فروش به سازمان حمایت بدون تغییر نسبت به نرخ قبلی با نرخ 612 هزار تومان انجام می شود.

این پتروشیمی در 5 ماهه نخست سال توانسته است 261 هزار واحد اوره تولید کند و ضمن مصرف در واحد ملامین 220 هزار واحد آن را به فروش رساند. محصول دیگر پتروشیمی خراسان کریستال ملامین می بادشد که بیش از 50 درصد آن صادر می شود.

برای 7 ماه باقی مانده سال فرض شده است روال تولید 5 ماهه ادامه یابد و نسبت فروش داخلی به صادراتی ماه های گذشته برای کل سال تکرار شود. نرخ فروش اوره صادراتی با اوره 250 دلار و دلار بازار ثانویه 9000 تومان تسعیر شده است و برای بازار داخلی فرض شده است تا نرخ مرداد تکرار شود.

بخش تولید و فروش پتروشیمی خراسان در جداول زیر نمایش داده شده است.

حدود 40 درصد از بهای تمام شده از مواد مستقیم تشکیل شده و مابقی آن را را سربار تولید تشکیل می دهد. مواد مستقیم مبلغ مصرف گاز خوراک است که در سه ماه نخست سال با دلار 4200 تومان تسعیر شده و در این سناریو فرض شده تا برای کل سال با دلار 4200 تومان تسعیر گردد.

مقدار مصرف برای گاز خوراک با توجه به ضریب مصرف سه ماهه پیشبینی شده است.

در بخش سربار، هزینه مواد مصرفی و هزینه انرژی با توجه به تورم موجود، 50 درصد بالاتر از سه ماه اول سال فرض شده و متناسب با مقدار تولید رشد داده شده است. هزینه دستمزد متناسب با سه ماه اول سال تعدیل شده است.

در بخش هزینه های عمومی و اداری هزینه حمل متناسب با افزایش دلار و مقدار فروش صادراتی تخمین زده شده است.

سایر درآمد های غیر عملیاتی متناسب با نرخ سود بانکی و مانده نقد شرکت برآورد شده است. نتیجه تعدیلات ذکر شده در جدول زیر نمایش داده شده است.

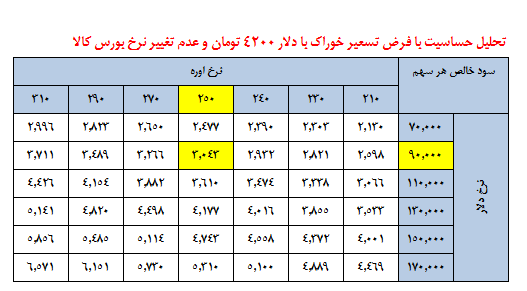

با توجه به اینکه نرخ اوره جهانی و دلار بازار ثانویه در حال تغییر است اثر تغییر این دو متغیر در جدول زیر مورد بررسی قرار گرفته است:

اگر دلار برای گاز خوراک 4200 تومان فرض شود و محصولات این پتروشیمی در بورس کالا با دلار 4200 تومان معامله شود سود پتروشیم خراسان مطابق جدول فوق تعییر خواهد کرد.

سناریو دوم

در این سناریو فرض می شود که پتروشیمی خراسان در نیمه دوم سال خوراک را با دلار آزاد دریافت کند و فروش داخلی (به جز سازمان حمایت) با دلار آزاد انجام شود. از این رو سود این پتروشیمی مطابق جدول زیر تغییر خواهد کرد.

همانگونه که در جدول فوق مشخص است در سناریو دوم سود پتروشیمی خراسان تغییر چندانی نداشته است دلیل آن را می توان در حاشیه سود بالای خراسان یا به عبارتی اثر کم نرخ خوراک بر بهای تمام شده این پتروشیمی جستجو کرد.

تحلیلگر: آدنا طروسیان

نقدی بر مطالبه انتقال معادن مس به بهانه عدم ارزشگذاری در زمان واگذاری

پیشبینی ۶۶۵ همت برای کاهش فقر و اقدامات حمایتی در بودجه ۱۴۰۳

قیمت جهانی طلا امروز ۱۴۰۳/۰۲/۲۶

فولاد اکسین درصدد صادرات فولاد زنگنزن

رونمایی بیوایدی در مکزیک

«تجلی» در قزاقستان معدن میخرد

همایش نکوداشت روز ملی معدن اول خرداد برگزار میشود

ارزآوری بالغ بر ۱۳.۵ میلیارد دلاری در حوزه معدن و صنایع معدنی

آگهی تجدید مناقصه عمومی دو مرحلهای "خرید ۶ (شش) دستگاه Mould Oscillation Mechanism شرکت جهان فولاد سیرجان" - شماره مناقصه: ۳۳-۰۳-ک-م

ارائه مقالات پژوهشی توسط متخصصان شرکت آلومینای ایران در شانزدهمین کنفرانس ملی نگهداشت و مدیریت داراییها

دیدار مدیرعامل کارخانه آلومینای جاجرم با دادستان عمومی و انقلاب مرکز استان خراسان شمالی

اصلاحیه ستاد مبارزه با قاچاق برای حل مشکل طلافروشان

اصلاحیه ستاد مبارزه با قاچاق برای حل مشکل طلافروشان

موافقتنامه تجارت ترجیحی ایران و اندونزی تصویب شد

ممنوعیت واردات برخی اقلام گروه ۴ لغو شد

تقدیر معاونت اداری و مالی شرکت فولاد اکسین خوزستان از عملکرد واحد روابط عمومی

خط ریلی یزد - اقلید تا ۲ ماه آینده تکمیل و افتتاح میشود

تولید کم شد، فروش افزایش یافت

واگذاری ۵ هزار قطعه زمین طرح جوانی جمعیت به متقاضیان استان یزد

امضای تفاهمنامه ۱۰۰ میلیون دلاری برای تولید سوخت کشتی در منطقه ویژه خلیج فارس

«تجلی» در قزاقستان معدن میخرد

رونمایی بیوایدی در مکزیک

پایان شیرین نمایشگاه نفت با انعقاد سه قرارداد بزرگ برای فولاد اکسین خوزستان

همایش نکوداشت روز ملی معدن اول خرداد برگزار میشود

آگهی تجدید مناقصه عمومی دو مرحلهای "خرید ۶ (شش) دستگاه Mould Oscillation Mechanism شرکت جهان فولاد سیرجان" - شماره مناقصه: ۳۳-۰۳-ک-م

خط ریلی یزد - اقلید تا ۲ ماه آینده تکمیل و افتتاح میشود

واگذاری ۵ هزار قطعه زمین طرح جوانی جمعیت به متقاضیان استان یزد

نبض صنعت در ماه نخست ۱۴۰۳؛ تولید کاهش و فروش افزایش یافت